Bonus per tutti nel 2023, per efficientamento energetico degli edifici e non solo. Ecco un utile RIEPILOGO per scegliere quelli adatti alle tue esigenze.

- Ecobonus

- Bonus casa

- Bonus facciate

- Sismabonus

- Sismabonus acquisti

- Bonus barriere architettoniche

- Bonus IVA acquisto case green

- Bonus verde terrazzi e giardini

- Bonus mobili ed elettrodomestici

- Bonus sicurezza

- Bonus pellet

- Bonus acqua potabile

- Bonus sistemi di accumulo dell’energia

- Superbonus

- 14.1) Condomìni

- 14.2) Edifici composti da 2 a 4 unità di proprietà unica, ONLUS, organizzazioni di volontariato e associazioni di promozione sociale

- 14.3) Case popolari (IACP) e cooperative

- 14.4) Edifici situati nei comuni colpiti da sisma dal 1° aprile 2009

- 14.5) Unifamiliari e funzionalmente indipendenti

1. Ecobonus (commi da 344 a 349 del DL n.296/2006 e articolo 14 del DL n.63/2013 e s.m.i.)

Confermata fino al 2024 la detrazione più indicata per i vari interventi di riqualificazione energetica sugli impianti e involucro degli edifici. L’aliquota base di detrazione è del 65% ma può scendere al 50% per alcuni interventi. Le detrazioni possono essere usufruite anche dai soggetti passivi Ires.

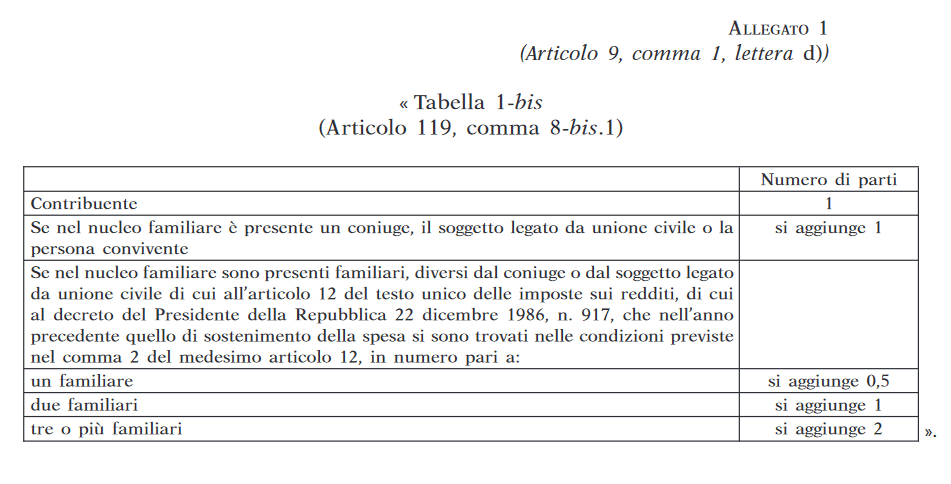

Ecco la tabella con tutti gli interventi rientranti in Ecobonus con la

relativa aliquota di detrazione:

2. Bonus casa (Ristrutturazioni, impianti fotovoltaici e altri a fonti rinnovabili, ex art. 16 bis del DPR 917/86)

Confermato

fino al 2024

per lavori

di ristrutturazione edilizia, manutenzione straordinaria, restauro e

risanamento conservativo ed anche per manutenzione ordinaria, quest’ultima solo

per i condomini, con aliquota della detrazione al 50% della spesa

sostenuta fino all’importo massimo di 96.000 €.

Il Bonus casa, con stessa aliquota del 50% e stesso importo massimo di spesa, si applica anche ad interventi effettuati per il conseguimento di risparmi energetici, con particolare riguardo all’installazione di impianti basati sull’impiego delle fonti rinnovabili di energia. Rientra tra i lavori agevolabili, per esempio, l’installazione di un impianto fotovoltaico per la produzione di energia elettrica, in quanto basato sull’impiego della fonte solare e, quindi, sull’impiego di fonti rinnovabili di energia (risoluzione dell’Agenzia delle entrate n. 22/E del 2 aprile 2013). Per usufruire della detrazione è comunque necessario che l’impianto sia installato per far fronte ai bisogni energetici dell’abitazione (cioè per usi domestici, di illuminazione, alimentazione di apparecchi elettrici, eccetera) e, quindi, che lo stesso sia posto direttamente al servizio dell’abitazione. Questi interventi possono essere realizzati anche in assenza di opere edilizie propriamente dette, acquisendo idonea documentazione attestante il conseguimento di risparmi energetici in applicazione della normativa vigente in materia.

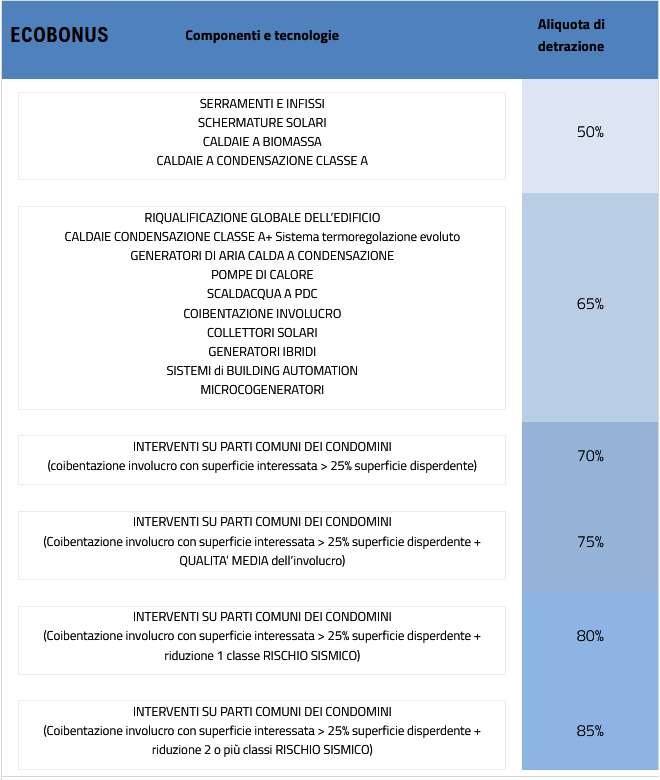

La seguente tabella sintetizza gli interventi di risparmio energetico e utilizzo di fonti di energia rinnovabile che usufruiscono delle detrazioni fiscali del 50% previste per le ristrutturazioni edilizie - ex art. 16 bis del DPR 917/86 soggetti all’obbligo di invio all’ENEA:

3. Bonus facciate

Finisce l’era del Bonus Facciate.

In caso di lavori già iniziati, per le spese sostenute a partire dal 1° Gennaio 2023 si può usufruire delle detrazioni ordinarie, a patto che si rispettino i rispettivi requisiti di accesso:

- Bonus Casa 50% (fino al 31/12/2024);

- Ecobonus 65/50%, a patto che i lavori in facciata costituiscano anche coibentazione dell’involucro (valido fino al 31/12/2024).

4. Sismabonus

Per interventi di messa in sicurezza statica di edifici in zone ad alto rischio sismico, resta valido fino al 31/12/2024, con percentuali di detrazione variabili, a seconda del tipo di intervento effettuato, tra 50% e 85% delle spese sostenute su un importo massimo di spesa di 96.000 € per unità immobiliare. Le detrazioni possono essere usufruite anche dai soggetti passivi Ires.

5. Sismabonus acquisti

Confermato fino al 2024 per acquisti di immobili demoliti e ricostruiti da imprese in zone sismiche 1,2 e 3. Si avrebbe una detrazione d’imposta del 75% del prezzo di acquisto col salto di una classe di rischio o dell’85% col salto di due classi di rischio, entro il limite massimo di spesa di 96.000 € per unità immobiliare. Non è necessario il SAL e non è richiesta asseverazione di congruità delle spese.

6. Bonus barriere architettoniche

Confermato fino al 2025, con aliquota del 75%.

Può essere utilizzato da tutti, non solo da persone con disabilità, per interventi in edifici esistenti, rispettando i requisiti del decreto del Ministro dei lavori pubblici 14 giugno 1989, n.236 “Prescrizioni tecniche necessarie a garantire l’accessibilità, l’adattabilità e la visitabilità degli edifici privati e di edilizia residenziale pubblica sovvenzionata e agevolata, ai fini del superamento e dell’eliminazione delle barriere architettoniche”. Rientrano anche gli interventi di automazione degli impianti degli edifici e delle singole unità immobiliari, o sostituzione di impianti esistenti non adeguati.

I massimali:

- 50.000 €, per edifici unifamiliari o funzionalmente indipendenti;

- 40.000 € moltiplicati per il numero delle unità immobiliari che compongono l’edificio, per edifici composti da due a otto unità immobiliari;

- 30.000 € moltiplicati per il numero delle unità immobiliari che compongono l’edificio, per edifici composti da più di otto unità immobiliari.

Con la Legge di Bilancio 2023, per l’approvazione di questi interventi in assemblea condominiale, è sufficiente la maggioranza dei partecipanti all’assemblea che rappresenti almeno un terzo del valore millesimale dell’edificio.

7. Bonus IVA acquisto case green

Con la Legge di Bilancio 2023 viene approvata la detrazione del 50% dell’IVA per l’acquisto di immobili residenziali in classe energetica A o B acquistati direttamente dal costruttore.

Si potrà dunque detrarre dall’IRPEF il 50% dell’IVA versata per l’acquisto entro il 31 dicembre 2023 di immobili residenziali in classe energetica A o B, da organismi di investimento collettivo del risparmio (OICR) immobiliari o dalle imprese che li hanno costruiti.

La detrazione è ripartita in 10 quote costanti nel periodo di imposta in cui sono state sostenute le spese e nei nove periodi di imposta successivi.

La classe energetica viene certificata da un tecnico abilitato nell'attestato di prestazione energetica APE (comunemente detto "certificazione energetica").

Riguardo alle pertinenze, nel 2016 l’Agenzia delle Entrate (Circolare 20/2016) aveva specificato che l’agevolazione è da ritenersi valida anche per l’IVA relativa all’acquisto delle pertinenze, a condizione che l’acquisto venga effettuato con unico atto (abitazione + pertinenza) e che il vincolo sia riscontrabile sul rogito.

La stessa circolare si era espressa sulla cumulabilità con altre detrazioni di acquisto.

“In mancanza di un esplicito divieto in tal senso, si deve ritenere possibile che il contribuente che acquisti un’unità immobiliare all’interno di un edificio interamente ristrutturato dall’impresa di costruzione possa beneficiare sia della detrazione del 50% dell’IVA sull’acquisto, sia della detrazione spettante ai sensi dell'art. 16-bis, comma 3, del TUIR. Tale ultima detrazione si applica, anche per il 2016, con l’aliquota del 50 per cento e deve essere calcolata sul 25 per cento del prezzo di acquisto dell’immobile, e comunque entro un importo massimo di 96.000 euro, ed è ripartita in 10 quote costanti. […] Restando, tuttavia, fermo il principio generale secondo cui non è possibile far valere due agevolazioni sulla medesima spesa, la detrazione di cui al citato art. 16-bis, comma 3 del TUIR, non può essere applicata anche all’IVA per la quale il contribuente si sia avvalso della detrazione ex art. 1, comma 56, della legge di stabilità per il 2016. […] Ad analoga conclusione si giunge anche nel caso di realizzazione di box pertinenziale, anche a proprietà comune, acquistato contestualmente all’immobile agevolato ai sensi della disposizione in commento, relativamente al quale spetta anche la detrazione di cui all’art. 16-bis, comma 1, lett. d) del TUIR pari al 50 per cento del costo di realizzazione documentato dall’impresa”.

Si suppone dunque che il Bonus IVA case green sia cumulabile anche con la detrazione Sismabonus Acquisti.

8. Bonus verde terrazzi e giardini

Confermato fino al 2024 il Bonus verde: interventi di sistemazione a verde di aree scoperte private di edifici esistenti, comprese le pertinenze, tra cui recinzioni, impianti di irrigazione, realizzazione di pozzi, coperture a verde, giardini pensili. Percentuale di detrazione del 36%, con limite di spesa massimo di 5.000 €.

9. Bonus mobili ed elettrodomestici

Confermato fino al 2024 il Bonus mobili ed elettrodomestici: concesso a chi effettua interventi di ristrutturazione agevolati col Bonus Casa 50%, per l’acquisto di complementi d’arredo ed elettrodomestici per l’unità immobiliare oggetto di ristrutturazione. Gli elettrodomestici devono avere classe non inferiore alla A per i forni, alla E per lavatrici, asciugatrici, lavastoviglie, alla F per frigoriferi. Gli interventi di ristrutturazione devono essere iniziati a partire dal 1° gennaio dell’anno precedente a quello dell’acquisto dei beni. Detrazione pari al 50% su una spesa massima di 8.000€ per il 2023 e 5.000€ per il 2024.

10. Bonus sicurezza

Confermato fino al 2024 il Bonus sicurezza: detrazione fiscale del 50% delle spese sostenute per acquisto e installazione di sistemi di sicurezza per la casa, con limite massimo di spesa 96.000€. Non è necessario che l’immobile sia oggetto di lavori di ristrutturazione. Gli interventi devono essere finalizzati a prevenire e/o ridurre il rischio del compimento di atti illeciti quali ad esempio furto, aggressioni, e devono rispettare le norme tecniche di settore.

11. Bonus pellet

Riduzione dell’aliquota IVA sul pellet. Passa dal 22% al 10%, per tutto il 2023.

12. Bonus acqua potabile

Per razionalizzare l’uso dell’acqua e ridurre il consumo di contenitori di plastica, è previsto un credito d'imposta del 50% delle spese sostenute per l'acquisto e l'installazione di sistemi di

- filtraggio

- mineralizzazione

- raffreddamento e/o addizione di anidride carbonica alimentare

finalizzati al miglioramento qualitativo delle acque per il consumo umano erogate da acquedotti.

L’importo massimo delle spese su cui calcolare l’agevolazione è fissato a

- 1.000 euro per ciascun immobile, per le persone fisiche

- 5.000 euro per ogni immobile adibito all’attività commerciale o istituzionale, per gli esercenti attività d’impresa, arti e professioni e gli enti non commerciali.

La Legge di Bilancio ha prorogato al 2023 questa agevolazione inizialmente introdotta per il biennio 2021-2022.

13. Bonus sistemi di accumulo dell’energia

Agevolazione per le spese sostenute nel 2022 (quindi ancora

non prorogata per il 2023) per l’installazione di sistemi di accumulo dell’energia collegati ad impianti alimentati

da fonti rinnovabili, come i pannelli fotovoltaici.

Possono beneficiare del credito d’imposta le persone fisiche che, dal 1°

gennaio al 31 dicembre 2022, hanno sostenuto spese documentate relative

all’installazione di sistemi di accumulo integrati in impianti di produzione

elettrica alimentati da fonti rinnovabili, anche se già esistenti e beneficiari

degli incentivi per lo scambio sul posto (Dl n. 91/2014).

L’istanza va presentata dal 1° marzo al 30 marzo 2023 esclusivamente con modalità

telematiche, utilizzando il servizio web disponibile nell’area riservata del

sito dell’Agenzia delle Entrate, direttamente dal contribuente o tramite un

intermediario. Entro 5 giorni dall’invio viene rilasciata una ricevuta che

attesta la presa in carico della domanda (o lo scarto, con le relative

motivazioni).

Il credito è utilizzabile nella dichiarazione dei redditi relativa al periodo

d’imposta 2022, in diminuzione delle imposte dovute e l’eventuale ammontare non

utilizzato potrà essere fruito negli anni successivi. Per conoscere la portata

del beneficio spettante a ciascun richiedente bisognerà attendere la chiusura

dell’invio delle domande. L’importo del rimborso spettante, infatti, sarà

stabilito sulla base delle istanze trasmesse e delle risorse disponibili, e

potrà arrivare fino al 100%.

14. Superbonus

Di seguito si illustrano le novità introdotte divise in base alle seguenti tipologie di soggetti ed edifici:

- 14.1) Condomìni

- 14.2) Edifici composti da 2 a 4 unità di proprietà unica, ONLUS, organizzazioni di volontariato e associazioni di promozione sociale

- 14.3) Case popolari (IACP) e cooperative

- 14.4) Edifici situati nei comuni colpiti da sisma dal 1° aprile 2009

- 14.5) Unifamiliari e funzionalmente indipendenti

14.1) Condomìni:

- detrazione ancora al 110% per le spese effettuate nel 2023, per quelli che hanno approvato l'esecuzione dei lavori tra il 19/11/2022 e il 24/11/2022 e presentato la Cilas entro il 25/11/2022;

- detrazione ancora al 110% per le spese effettuate nel 2023, per quelli che hanno approvato l'esecuzione dei lavori entro il 18/11/2022, e presentato la Cilas entro il 31/12/2022.

Attenzione: in entrambe questi due casi, l'amministratore di condomìnio o qualora non vi fosse obbligo di nomina dell'amministratore, il condòmino che ha presieduto l'assemblea, dovrà attestare con apposita dichiarazione sostitutiva dell’atto di notorietà che la delibera assembleare dell'esecuzione dei lavori sia avvenuta entro le rispettive date.

Nei casi di demolizione e ricostruzione, il titolo abilitativo per il beneficio ancora al 110% per le spese effettuate nel 2023, può e deve essere stato presentato entro il 31/12/2022.

Nei casi non rientranti nelle condizioni sopra esposte, il Superbonus "scende" ad una aliquota di detrazione del 90% per le spese sostenute dai condomìni entro il 31/12/2023, del 70% fino al 31/12/2024, del 65% fino al 31/12/2025.

14.2) Edifici composti da 2 a 4 unità

di proprietà unica,

ONLUS, organizzazioni di volontariato e associazioni di promozione sociale:

detrazione ancora al 110% per le spese effettuate nel 2023, per quelli

che hanno presentato la Cilas entro il 25/11/2022.

Nei casi non rientranti nella condizione sopra esposta, il

Superbonus "scende" ad una aliquota di detrazione del 90%

per le spese sostenute dai soggetti in questione entro il 31/12/2023,

del 70% fino al 31/12/2024, del 65% fino al 31/12/2025.

Fanno eccezione le Onlus che svolgono attività di prestazione di servizi

socio-sanitari, alle condizioni di cui al comma 10-bis, dell'art.119, del

Decreto 34/2020, per le quali il beneficio rimane al 110% fino al

31/12/2025.

14.3) Case popolari (IACP) e

cooperative:

confermata detrazione al 110% per spese sostenute entro il 30/06/2023,

ed anche per quelle sostenute entro il 31/12/2023 a condizione

che alla data del 30/06/2023 siano stati effettuati lavori per almeno il 60%

dell’intervento complessivo.

14.4) Edifici situati nei comuni

colpiti da sisma dal 1° aprile 2009:

per gli interventi effettuati nei comuni dei territori colpiti da eventi

sismici verificatisi a far data dal 1° aprile 2009 dove sia stato dichiarato lo

stato di emergenza, il Superbonus è confermato con aliquota di detrazione al

110%, per le spese sostenute entro il 31/12/2025.

14.5) Unifamiliari

e funzionalmente indipendenti:

- confermata proroga 110% per spese sostenute entro il 31/03/2023, a condizione

che alla data del 30/09/2022 siano stati effettuati lavori per almeno il 30%

dell’intervento complessivo.

- per gli interventi avviati a partire dal 01/01/2023, la detrazione per

le unifamiliari spetta nella misura del 90% anche per le spese sostenute

entro il 31/12/2023, a condizione che il contribuente sia titolare di

diritto di proprietà o di diritto reale di godimento sull’unità immobiliare

(proprietà o nuda proprietà, usufrutto, uso, abitazione o superficie), che

l’unità immobiliare sia adibita ad abitazione principale e che il

contribuente abbia un reddito di riferimento non superiore a 15.000 euro

("quoziente familiare", NON si tratta di Isee).

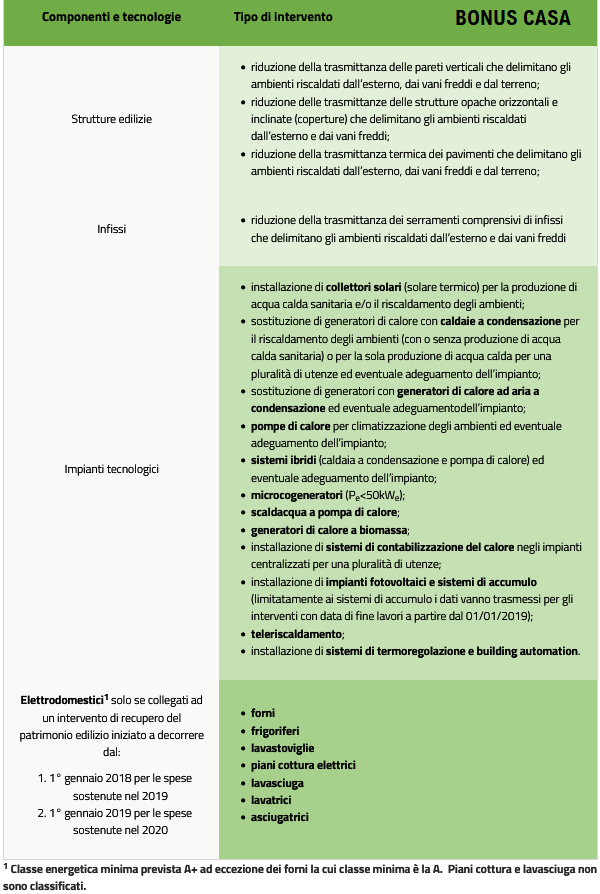

Il reddito di riferimento è calcolato dividendo la somma dei redditi

complessivi posseduti, nell’anno precedente quello di sostenimento della spesa,

dal contribuente, dal coniuge del contribuente, dal soggetto legato da unione

civile o convivente se presente nel suo nucleo familiare, e dai familiari,

diversi dal coniuge o dal soggetto legato da unione civile, presenti nel suo

nucleo familiare, che nell’anno precedente quello di sostenimento della spesa

si sono trovati nelle condizioni previste nel comma 2 dell'articolo 12 del

decreto 22 dicembre 1986, n. 917 , per un numero di parti determinato

secondo la Tabella allegata al decreto: